赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

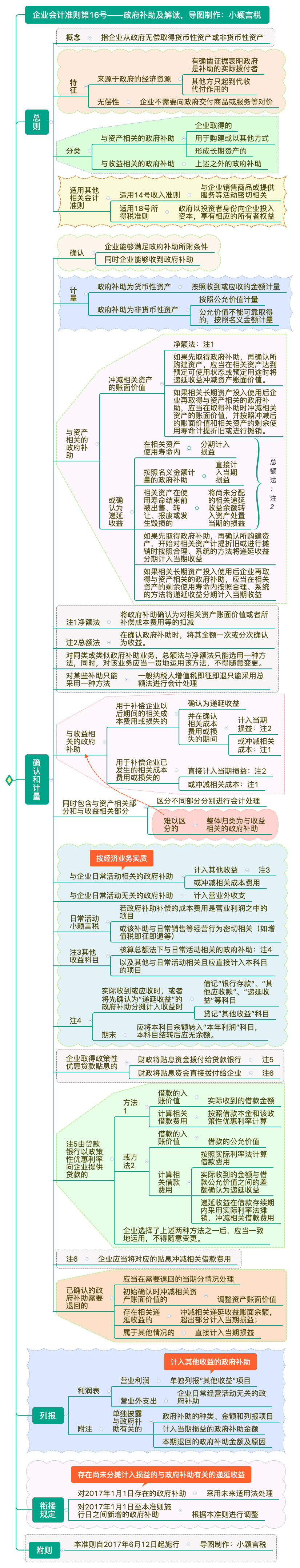

一、易混概念

(一)通常情况下,直接减征、免征、增加计税抵扣额、抵免部分税额等不涉及资产直接转移的经济资源,不适用政府补助准则。比如,某企业研发新型节能环保型冰柜发生的研发费用可予税前抵扣2000万元,直接定额减免企业所得税,未取得来源于政府的经济资源,不属于政府补助。

(二)增值税出口退税不属于政府补助。理解:增值税出口退税实际上是政府退回企业事先垫付的进项税,所以不属于政府补助。

(三)与企业销售商品或提供服务等活动密切相关的政府补助适用收入准则。

以新能源汽车为例,按每辆新能源轿车售价13万元,其中补贴8万元,补助对象是消费者,新能源汽车生产企业在销售新能源汽车产品时按照扣减补助后的价格与消费者进行结算,中央财政按程序将企业垫付的补助资金再拨付给生产企业。对新能源汽车厂商而言,如果没有政府的新能源汽车财政补贴,企业不会能低于成本的价格进行销售,政府补贴实际上是新能源汽车销售对价的组成部分。因此,新能源汽车厂商从政府取得的补贴,应当按照14号收入准则规定进行会计处理。

(四)政府补助附有一定条件,并非与无偿性相矛盾。举个例子,为推动科技创新,甲企业所在地政府于2019年8月向丙企业拨付了3 000万元资金,要求丙企业将这笔资金用于技术改造项目研究,研究成果归甲企业享有。这一项财政拨款具有无偿性,甲企业收到的3000万元资金,应当按照政府补助准则的规定进行会计处理。

二、税务处理

(一)增值税处理

根据《国家税务总局关于中央财政补贴增值税有关问题的公告》(国家税务总局公告2013年第3号)规定,纳税人取得的中央财政补贴,不属于增值税应税收入,不征收增值税。

根据《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)规定,自2020年1月1日起,纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

(二)企业所得税处理

1.自2008年1月1日起,对企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。

企业的不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;企业的不征税收入用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。

依据:《财政部 国家税务总局关于财政性资金、行政事业性收费、政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)

2.根据《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)第一条规定,企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:

(1)企业能够提供规定资金专项用途的资金拨付文件;

(2)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

(3)企业对该资金以及以该资金发生的支出单独进行核算。

3.符合条件的软件企业按照《财政部 国家税务总局关于软件产品增值税政策的通知》(财税〔2011〕100号)规定取得的即征即退增值税款,由企业专项用于软件产品研发和扩大再生产并单独进行核算,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除。

依据:《财政部 国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)第五条

4.县级以上人民政府将国有资产无偿划入企业,凡指定专门用途并按《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)规定进行管理的,企业可作为不征税收入进行企业所得税处理。其中,该项资产属于非货币性资产的,应按政府确定的接收价值计算不征税收入。

依据:《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)第一条第(二)项

例:某公司2018年从市政府取得了财政补助120万元,用于购买新设备改造工艺。如果2018年1月利用该项补助资金购买了120万元的新设备专门用于研发,预计使用10年。区分应税收入和不征税收入两种情形,分别作纳税调整如下:

1.收到资金时:

借:银行存款 1200000

贷:递延收益 1200000

应税收入确认:企业应于年度申报所得税时通过A105020“未按权责发生制确认收入纳税调整明细表”一次性调增应纳税所得额120万元。

不征税收入的处理:因政府补助不影响本期损益,故不作纳税调整。但需将120万元于年度申报所得税时填入A105040“专项用途财政性资金纳税调整明细表”第2列和第3列。

2.购置固定资产时:

借:固定资产 1200000

贷:银行存款 1200000

年度申报所得税时填入A105040“专项用途财政性资金纳税调整明细表”第10列本年支出金额。

3.按月计提折旧时:

借:研发支出 10000

贷:累计折旧 10000

应税收入处理:不作纳税调整。

不征税收入的处理:设备折旧不得在税前扣除,各月研发支出中1万元在年报时通过A105080“资产折旧、摊销及纳税调整明细表”作纳税调增处理。

4.分摊递延收益

借:递延收益 10000

贷:其他收益 10000

应税收入处理:由于政府补助已于收到时一次性调增应纳税所得额,后期财务上确认的其他收益1万元汇算清缴时应通过A105020"未按权责发生制确认收入纳税调整明细表”应作纳税调减处理。

不征税收入的处理:如果符合不征税收入确认的条件,财务上分期确认的其他收益1万元,需通过A105040“专项用途财政性资金纳税调整明细表”第4列作纳税调减处理。

三、会计处理

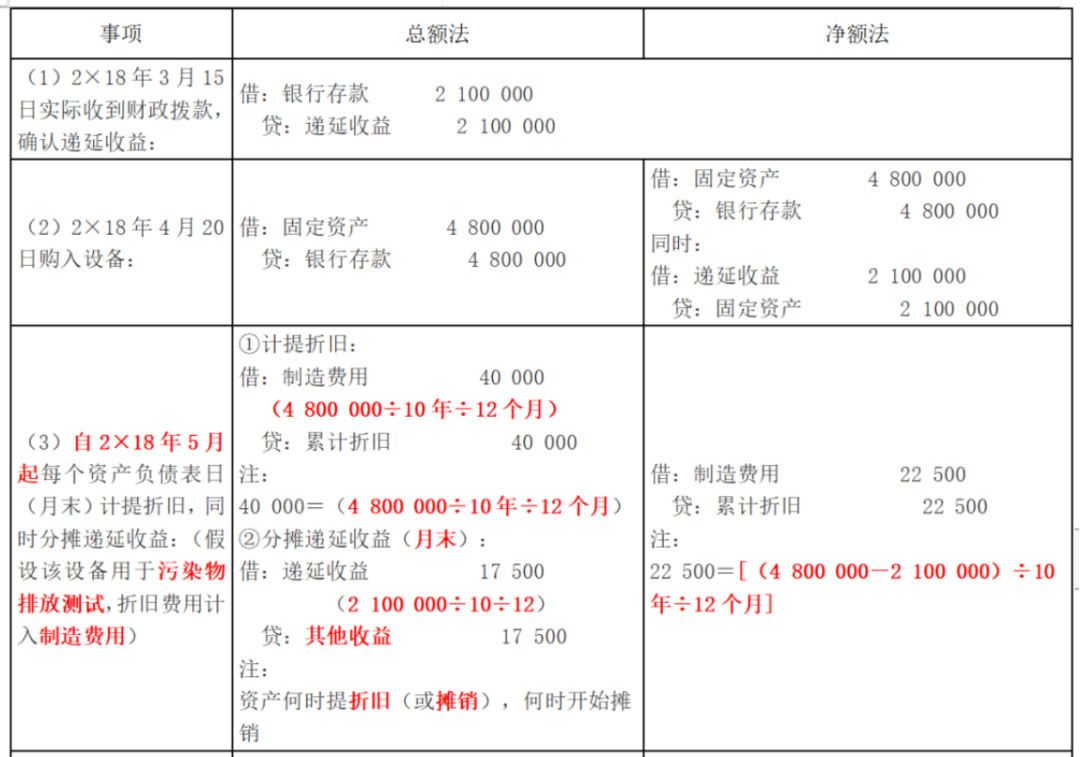

(一)总额法与净额法会计处理对比

按照政策规定,企业购置环保设备可以申请补贴以补偿其环保支出。丁企业2×18年1月向政府有关部门提交了210万元的补助申请,作为对其购置环保设备的补贴。

2×18年3月15日,丁企业收到了政府补贴款210万元。

2×18年4月20日,丁企业购入不需安装环保设备,实际成本为480万元,使用寿命10年,采用直线法计提折旧(不考虑净残值)。

解析:选择总额法的,应当计入其他收益或营业外收入。选择净额法的,应当冲减相关成本费用或营业外支出。

丁企业的账务处理如下:

(二)“其他收益”科目

“其他收益”科目核算总额法下与日常活动相关的政府补助,以及其他与日常活动相关且应直接计入本科目的项目。

1.企业招用自主就业退役士兵,并按定额扣减增值税的,应当将减征的税额计入当期损益

借:应交税费——应交增值税(减免税额)

贷:其他收益

2.企业购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,按规定抵减的增值税应纳税额,一般纳税人借记“应交税费—应交增值税(减免税款)”科目,小规模纳税人借记“应交税费—应交增值税”科目,贷记“管理费用”等科目。

例:甲企业系增值税一般纳税人,2019年2月首次购买税控盘200元,技术维护费280元,取得增值税专用发票。

(1)购买时

借:管理费用 480

贷:银行存款 480

(2)抵减增值税应纳税额时

借:应交税费——应交增值税(减免税款) 480

贷:管理费用 480

3.小微企业免征增值税

例:某物业公司是增值税小规模纳税人,本月取得物业费收入82400元。

根据《增值税会计处理规定》(财会〔2016〕22号,以下简称22号文)第二条第十项规定小微企业在取得销售收入时,应当按照税法的规定计算应交增值税,并确认为应交税费,在达到增值税制度规定的免征增值税条件时,将有关应交增值税转入当期损益。

借:银行存款/应收账款 82400

贷:主营业务收入/预收账款 80000

应交增值税 2400

本月不含税销售额80000元,不超过10万元,可以享受小微增值税免税优惠。根据22号文和《企业会计准则第16号——政府补助》(财会〔2017〕15号)第十一条规定,与企业日常活动相关的政府补助,应当按照经济业务实质,计入其他收益或冲减相关成本费用。

借:应交税费——应交增值税 2400

贷:其他收益/营业外收入 2400

4.个人所得税手续费返还

根据财会〔2019〕6号(修订财务报表)规定,“其他收益”项目,反映计入其他收益的政府补助,以及其他与日常活动相关且计入其他收益的项目。该项目应根据“其他收益”科目的发生额分析填列。企业作为个人所得税的扣缴义务人,根据《中华人民共和国个人所得税法》收到的扣缴税款手续费,应作为其他与日常活动相关的收益在该项目中填列。因此,企业收到收到代扣代缴、代收代缴税款手续费时:

借:银行存款

贷:其他收益

应交税费——应交增值税(销项税额)

或:应交税费——应交增值税(小规模纳税人)