赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

一、标准:经营规模和核算水平

【解释】年应税销售额超过规定标准的纳税人,符合有关政策规定选择按小规模纳税人纳税的,应当向主管税务机关提交书面说明。

年应税销售额(应税销售额)超过财政部和国家税务总局规定标准的纳税人。

【解释1】注意:年应税销售额应包括:纳税人在连续不超过12个月的经营期内累计应征增值税销售额。(免评稽代)

(1)纳税申报销售额

(2)稽查查补销售额

(3)纳税评估调整销售额

(4)税务机关代开发票销售额

(5)免税、减税销售额

【解释2】兼有销售货物、提供加工修理修配劳务以及应税服务的纳税人,应税货物及劳务销售额与应税服务销售额分别计算,分别适用增值税一般纳税人资格登记标准。

【解释3】按“营改增”有关规定,在确定销售额时可以差额扣除的试点纳税人,其应税行为年销售额按未扣除之前的销售额计算。

【解释4】小规模纳税人偶然发生的转让不动产的销售额,不计入应税行为年应税销售额。

【例题•单选题】按照现行规定,下列各项中必须被登记为小规模纳税人的是( )。

A.年应税销售额60万元的汽车修理厂

B.年应税销售额90万元以上的从事货物批发的纳税人

C.年应税销售额为80万元以下,会计核算制度不健全的从事货物零售的纳税人

D.年应税销售额为600万元以下的交通运输企业

【答案】C

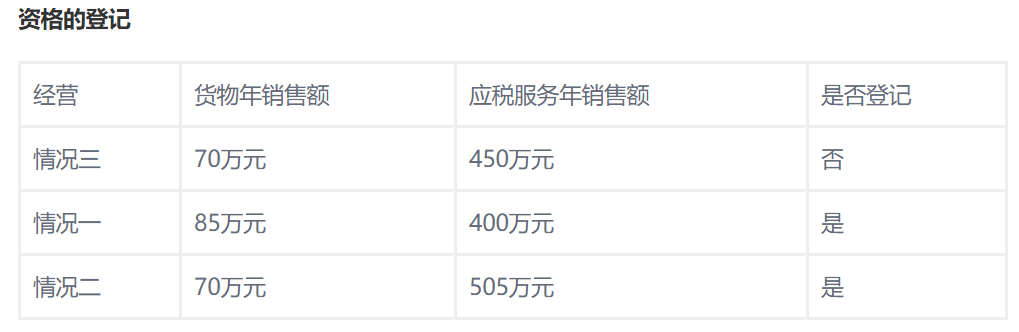

【案例】某商业企业兼有增值税应税货物、劳务,以及应税服务项目,假设有下列三种情形:

A.增值税应税货物及劳务年销售额85万元,应税服务销售额400万元;

【结论】由于应税货物及劳务年销售额超过80万,应按规定认定为一般纳税人;

B.增值税批发零售业务年销售额70万元,应税服务销售额505万元;

【结论】由于应税服务营业额超过500万,应按规定认定为一般纳税人;

C.增值税批发零售业务年销售额70万元,应税服务450万元,合计520万元;

【结论】虽然合计金额达到80万及500万标准,但由于批发零售业务年销售额未达到80万,应税服务营业额未达到500万,不应登记为一般纳税人。

二、资格的登记

三、小规模纳税人的管理

年销售额在规定标准以下,并且会计核算不健全、不能按规定报送有关税务资料的增值税纳税人,按小规模纳税人管理——简易计税方法。

四、一般纳税人登记与管理

增值税一般纳税人资格实行登记制。登记事项由增值税纳税人向其主管税务机关办理。

(一)不办理一般纳税人资格登记的情形:

1.个体工商户以外的其他个人——自然人;

2.选择按小规模纳税人纳税的非企业性单位;

3.选择按小规模纳税人纳税的不经常发生应税行为的企业。

(二)除国家税务总局另有规定外,一经登记为一般纳税人后,不得转为小规模纳税人。

(三)一般纳税人辅导期管理

1.下列一般纳税人实行纳税辅导期管理:

(1)新认定为一般纳税人的小型商贸批发企业。

“小型商贸批发企业”,是指注册资金在80万元(含80万元)以下、职工人数在10人(含10人)以下的批发企业——管理的期限为3个月

(2)国家税务总局规定的其他一般纳税人——期限为6个月。

【新增】试点纳税人在办理增值税一般纳税人资格登记后,发生增值税偷税、骗取出口退税和虚开增值税扣税凭证等行为的,主管国税机关可以对其实行6个月的纳税辅导期管理。

2.发票领购:限额(最高不超过10万元)限量(每次不超过25份)

3.辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具的专用发票销售额的3%预缴增值税,未预缴增值税的,主管税务机关不得向其发售专用发票。